波司登似乎正在走着它宿命式的第一个轮回。

1992年,在羽绒服赛道打拼十几载的波司登创始人高德康,成功注册了“波司登”商标,往后几年的故事是让人振奋的。依托于对行业的深刻理解,高德康带领波司登从竞争激烈的羽绒服行业中拔地而起,以国际化、多品牌步步焕新,让中国羽绒服市场迎来了真正的波司登时代。

而随着市场发展,对手更迭,快时尚崛起,舶来品当道,波司登的多元化日渐走入困局。眼看加拿大鹅、Moncler等舶来对手平地起高楼,波司登却迎来了自己的至暗时刻。

走过巡礼之年,一声“聚焦主航道”,波司登似乎回到原点,回到曾经与“鸭鸭”们角逐羽绒服王者的90年代。

只不过不同的是,1992年诞生的品牌波司登,已经不再年轻,对手也与往日大相径庭,这位羽绒服老将尚能饭否?如今的波司登还能走上羽绒服赛道的巅峰吗?

“聚焦主航道”,波司登的“止痛片”还能维持多久?

在多元化受挫,回归品牌羽绒服主战场后,波司登似乎迎来了新生。6月23日,波司登发布了2020/2021财年的年度业绩报告,据报告,2020/2021财年,波司登收入135.2亿元,同比增长10.9%,其中,品牌羽绒服业务收入约为108.89亿元,占比总收入约80.5%,同比上涨14.5%。

其前些年主打的多元化业务,在本次财报中录得收入1.45亿元,同比上升72.7%,但在总营收中占比仅有1.1%。如今正值炎炎夏日,在电商平台搜索“波司登夏装”,除去第一款置顶羽绒服,销量排第一位的一款短裤,显示仅有“7人收货”。

随着品牌羽绒服业务收入的进一步扩大,可以看到,波司登目前的战略更像是在不断把鸡蛋放到同一个篮子里。然而,波司登2020/2021财年的收入增长较去年同期的17.62%,已经出现了下滑。

“聚焦主航道”展露了波司登重振品牌羽绒服的决心,从财报来看,战略得到回报,整体收入向好,这一点自然是值得肯定的。但同时也意味着波司登的产品生态正在从多元化逐渐退守单一化,对品牌羽绒服业务的加码,一定程度上削弱着波司登的抗风险能力,在财报成绩整体趋良的同时,这样的战略或许会成为一把双刃剑。

一方面,品牌羽绒服一直以来都是波司登的核心业务,在竞争对手日渐繁杂且强劲,主营收业务受挫,回归主航道,守住核心业务,是以守为攻的打法。这样的打法对于前几年全面下滑的波司登而言,停止扩张,守住根据地,不失为一个合理的布局。

而另一方面,对于波司登而言,这也是一场跟时间赛跑的游戏。就比如加拿大鹅不断试水鞋类市场,Moncler则在近年来不断探索多品类服装,甚至香水、时尚配饰等。

而波司登的主要市场在国内,国内气候注定了羽绒服产业存在着季节性的风险。竞争对手向多元,波司登则向单一,这样的战略持续推进,更像是一种暂时性的防守姿态。品牌羽绒服的追击速度若有乏力,其营收结构单一的风险也将随时间进一步扩大。

其业务结构中,这样的风险也在一定程度上再度体现。据财报,波司登在营收占比超80%的品牌羽绒服业务之外,第二大营收业务为贴牌加工业务,然而其贴牌加工业务的服务对象,正是Columbia、Tommy、POLO、GAP等强劲的竞争对手。为竞争对手做“嫁衣”,与其聚焦主航道,重振市场份额的初心似乎有着些许本末倒置的意味。

由此看来,“聚焦主航道”相较于一次治疗,似乎更像是波司登的一剂“止痛片”,只不过这方药,并不能治根。随着对手的全面迈进,波司登品牌羽绒服业务的增速出现下滑,留给这场聚力之战的时间,似乎不多了。

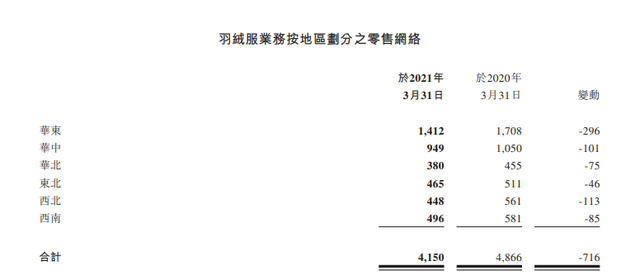

继续查阅波司登的最新财报,截止2021年3月31日,波司登羽绒服业务的零售网点总数为4150家,而去年同期,这一数字是4866家,短短一年,波司登关店716家。

然而,值得注意的是,即便在如此快速的关店节奏中,2020/2021财年,波司登包括广告和宣传费用、使用权资产折旧费、或有租金以及销售雇员开支等内容的分销开支约为48.07亿元,同比增加了12.4%,在总收入中占比为35.6%。

从曾经的重仓羽绒服业务布局走向瓶颈,到多元化探索时期失利,再到如今回归品牌羽绒服业务,几年调整,主营业务增速下滑,分销开支却居高不下,波司登究竟在打什么算盘?何时才能逃出这一循环?我们不妨进一步研究。

“锚定效应”下,波司登“失焦”高端路?

对于门店大幅关闭,分销开支却不减反增,波司登方面给出的解释是,“主要由于本集团在本年度加强对品牌羽绒服业务直营渠道建设,以及本年度直营渠道销售雇员增加导致工资支出上升所致。”

“公司将采取‘开大店、关小店’的方式,逐步提高公司直营比例。”波司登副总裁朱高峰表示,“未来店铺数量会以个位数缓慢增长,并主要集中在一二线城市。”

波司登分销开支高企,似乎也在另一方面有所体现。对于品牌建设,2020年10月,波司登与爱马仕传奇设计师高缇耶合作发布“新一代羽绒服”系列。在这此前,波司登相继与杨幂、陈伟霆签约代言;主品牌相继亮相米兰时装周、伦敦时装周、纽约时装周;与安妮·海瑟薇、艾米莉亚·克拉克等一众欧美头部明星合作。

这样的暴风雨式高端品牌营销,加之开高端新店,确实在财报方面看到了成绩,然而分销成本也必然可想而知。

由此可见,波司登随着“聚焦主航道”的战略推进,也许是看中了在Moncle与加拿大鹅入局后,曾经国内一直被忽略的高端羽绒服市场。品牌向上推进,而波司登的高端路,真的好走吗?

在心理学中,存在着“锚定效应”。这个效应反映到商业上,同样有非常明显的体现。就比如一个发展多年的品牌,人们往往会通过价格来对这一品牌的档次进行一个划分,这个价格,就是“锚”。就比如淘宝与京东抢占五环内市场,推出天猫,滴滴入局下沉市场,推出花小猪,正是为新战略或是新业务更好地开拓,在一定程度上考虑到了商业上的“锚定效应”。

而波司登近年来“大跃进”式打造品牌高端感,“聚焦”羽绒服,却“失焦”了目标用户群体,似乎产生了一种目标用户的割裂。

一方面,普惠式品牌观深入老用户心智,价格飞涨,存量用户会有不适应,因此低价产品仍需要存在。另一方面,这样的低价产品仍然存在,而且销量较好,就与重金打造品牌高端感形成了一股互斥的力量。

品牌走了下坡路,转型是一个明智的选择。但价格本身就是一种品牌定位。由高到低转型,往往相对容易,是能够快速收割增量的过程。就比如阿里推出淘宝特价版,正是看中了机会巨大的下沉市场,用淘宝主品牌背书,得以起到更好的信任效果。

而由低向高转,囿于难摆脱原品牌固有脸谱,不仅增量市场难吸引,价格飞涨,也会在一定程度上损失存量信任感,这样的转型往往是最棘手的。宝马曾经希望入局顶端市场,但并未轻易在主品牌上大做手脚,而是接手劳斯莱斯,成功占领了顶端市场份额,还能给到主品牌反哺效果。

品牌长期以来固化的“锚”,在一定程度上限定了波司登的溢价能力,跨越了品牌定位的找增量模式,尤其是对于波司登这样的老牌而言,在这样的“锚定效应”下,波司登品牌长期的定位难以快速迁移,这就造成了整体产品价位似乎给人云泥之别的直观感受,高端市场不买波司登高端化的账。

反映到市场上,打开电商平台APP搜索“波司登羽绒服”,不难看到,除了第一款显示“广告”字样的售价一千元左右的“杨幂同款”羽绒服外,销量最好的则是三至四百元左右的羽绒服产品。曾经售价超万元的登峰系列羽绒服,更是难觅踪影。

“锚定效应”下,加拿大鹅可以卖到上万,波司登上千却鲜有人问津。由此可见,波司登的高端转型路,似乎并不好走。

结语:

百元羽绒服市场红海现象严重,但波司登仍有着自己的品牌存量用户,维护存量用户池,进一步向上开拓市场增量,似乎是更适合波司登主品牌的打法。但近年来,波司登前脚迈到了万元市场,后脚还在百元,步子如此大,难免容易两头落空。由此看来,在向上开拓市场的过程中,瞄准一到两千元,竞争对手仍较少的价位市场,不失为一个更好的发力方向。

从羽绒服到多元化,再到羽绒服。返回原点,重新登峰,波司登的未来是涅槃重生,还是谢幕时代?交由时间,我们拭目以待。

本文来自投稿,不代表消费最前线立场,如若转载,请注明出处:https://www.xiaofei001.com/32324.html